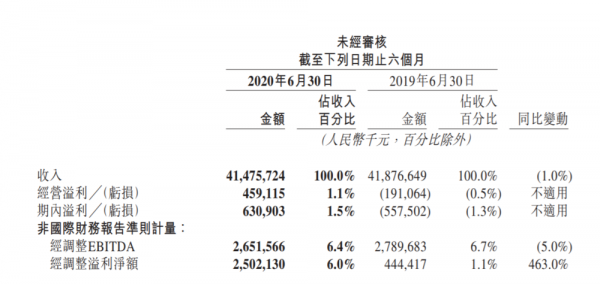

8月21日下午,美团点评公布中期业绩,2020年第二季度营收247.2亿元,市场预期233.86亿元,去年同期227.03亿元,同比增长8.9%;中期营收414.76亿元,同比减少1%。

实现期内溢利22.1亿元,同比增长152.4%。经调整净利27.18亿元,同比增长82%。期内溢利6.3亿元,上半年扭亏为盈。

该财报让资本市场为之振奋,截止8月27日收盘,美团市值接近1.6万亿港元,突破2000亿美元。

我们都知道,财报数据表现的是过去,而一家公司能长期被资本市场认可,还是在于对财报中的新业务和新市场有所期待,对公司的团队能否再创佳绩充满信心。

美团的高频新战场

高频带低频是美团通过近十年的实践以近万亿的规模论证了是成功的,在这个核心商业模式下,美团必须牢牢把握所有高频的业务。

我曾经按照消费频次将所有品类和业务分为:日频、周频、月频、季频和年频五个维度。(详细分析请点击《零售电商行业中“品类和时间”的消费频率》)

其中“日频和周频”的品类和业务就是美团必须牢牢占有第一的市场份额,否则很容易就会被新老竞争对手抢走用户,甚至外卖这个主营业务也会受到更大的竞争压力。

从现在的新兴市场来看,无疑“生鲜电商”和“出行服务”均属于“日频和周频”的范畴,而这两个新兴市场仍没有规模化的上市公司,美团仍然有着巨大的机会。

此次财报中提及的“美团闪购、美团买菜和美团优选”和“共享单车”具备了广泛的想像空间。

美团闪购属于生鲜电商领域被验证成功的“到家平台”模式(京东到家的达达集团已成功上市)。

美团买菜则是稍具规模并获得一级市场资本青睐的“前置仓”模式,美团优选属于“社区团购”模式。

以美团稳健的发展策略,三线作战分属不同的团队和模式,可以有绝对胜出的一类模式,也可以三类模式共存。

无疑结局如何,以美团的现金储备、品牌影响力、组织能力和系统能力,这三类模式在所有竞争对手中,拥有极大的胜算,哪怕做不成第一,以生鲜电商的体量,成为第二同样想像空间很大,再造一两个现有规模的美团外卖出来。

更有想像空间的是,这三个模式在下沉市场中显然比外卖市场的接受度更大。

同样的,共享单车这样的日频新业务,从财报数据来看,美团推出了约150万辆新单车替换旧单车,如果按照30%的替换率来计算,显然在共享单车领域,美团单车规模已超过另外还在运营的竞争对手。

值得一提的是,第二季度财报显示,美团已经投入了近30万辆电单车,电单车同样比外卖市场和生鲜市场更能赢得下沉市场用户的接受和认可。

如果再辅以占领市场的最简单高效的“补贴”策略,美团通过电单车和生鲜电商在下沉市场的用户和营收增量将得到快速提速。

参照拼多多这三年的用户和GMV增速,也难怪美团的市值和股价能够再创新高。

美团的价值投资理念

从美团上市到现在,我属于一直坚定看好的一方,除了缘于对行业和业务的深度研究及分析之外,那就是企业文化和组织能力的高度认同。

所以美团的价值投资在于三个方面:

一是美团本身的价值是多少?

综合地分析美团的战略和新老业务,以及每个业务的进入节点及发展历程、投入过程,结合业务所处的行业的市场规模的竞争格局,能够大致有个判断。

例如美团上市后,竞争对手扬言将通过巨额补贴抢占至少50%份额的市场时,资本市场确实表现出担忧。

我与两个拥有百亿级别的私募基金合伙人进行了深入交流,并给出了分析方法和判断。

结论是当时的外卖市场教育已经完成,进入了下半场的精细化运营阶段,这个阶段再用补贴显然无法抢占美团的市场份额。

美团清醒地认识到这一点,所以王兴当时对内对外都一直强调“互联网下半场”,可惜竞争对手并没有意识到市场和用户(包括商户)的变化。

3年时间过去了,美团外卖的竞争对手市场份额跌至30%以下,美团外卖的份额则提高至65%以上。

毫无疑问,现在的生鲜电商则处在外卖的初级阶段的中期,三个模式已经被验证都可以规模化,并且有了上市公司和巨额融资的创业公司。

只是上市的公司规模不大,获得巨额融资的创业公司市场份额和GMV也不大。

美团在生鲜电商三线作战有机会,风险却降低了,甚至可以有机会成为三个模式都并存发展并获得最大市场份额的公司。

按照这个简单的方法论分析美团在高频新业务,大致能推算出美团接下来的十年能值多少钱?

二是所有的业务分析美团能否做成老大或老二。

这个部分涉及对美团创始团队、企业文化和组织管理能力的深度了解。

从美团之前十年的发展来看,显然这个团队是从千团大战这样最激烈的竞争环境中成长起来的,无惧激烈的竞争。其次有着和巨头竞争的丰富经验和成功结果。

企业文化则是以亚马逊、华为等公司为楷模,具有前瞻性和低调、创新、谦逊的特点。

未来十年这个团队及其企业文化和组织管理能力是否值得信赖是非常重要的价值投资的判断指标。

毕竟事在人为,许多时候业务都能够很快研究清楚,市场规模也较为确定,最终是否能够胜出,则在于团队。

三是美团在一项业务的投入决心。

不同的企业由不同的文化和成员构成,然后成为了所谓的“企业基因”。

那么,美团从地推的铁军到规模化的骑手管理调度,再到技术的壁垒。没有长期投入的决心是无法形成这么强大的多重护城河的。

长期投入的决心又来自于企业高层对市场阶段的研判和是否胜出的决心,还和长期战略息息相关。

美团的战略是“Food+Platform”,以吃为核心的生活服务平台,这个长期战略背后支撑的商业模式则是“高频带低频”。

环环相扣,就可以判断出美团能否在自己认为在该市场阶段是否能长期胜出的业务上进行长期投入,以及这个投入什么时候得到既定的目标和结果。

举个例子:高频业务之一的共享充电宝是美团曾经叫停过的业务,这是因为在早期阶段,作为主营业务——外卖仍然处于激烈竞争状态(市场份额低于50%且竞争对手仍有两个时)。

共享充电宝在短期投入后不确定是否能否规模化及盈利时,美团叫停了。

但随着市场教育的成熟,以及用户习惯的形成,美团在拥有稳定的商户群体资源的基础上,重启了共享充电宝业务。

那么按照这样的分析方法论,现在的生鲜电商和共享单车会被美团叫停,待新的市场阶段再重启吗?

前文的分析让答案显而易见了。

这三个标准是我个人对美团从成立之初到现在十年来的观察和深度研究所得出的,从现在的结果来看,被印证该标准能够继续用于美团接下来的十年。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!