在急剧变革的时候,不管黑猫白猫,要抓到老鼠才算好猫。

如今,各互联网企业早已进入降本增效的新阶段。勒紧裤腰带过日子之下,能不能盈利、商业化空间有多大,就成为各个业务极为重要的考核指标。

在各业务板块中,在线办公的商业化显得尤为特殊和关键。一方面,在消费互联网渐入瓶颈之后,产业互联网成为大厂新的掘金地,而在线办公就是重要的入口之一。更早和更快的商业化,能够占据更多先机。

另一方面,在线办公本身是面向TO B的业务,在商业化上没有TO C业务来得迅速和凶猛,是块难啃的硬骨头。但一旦拿下,在后期会更为稳健和可持续,这考验着企业的战略定力和耐性。

当下,在线办公赛道里已经形成三方角逐的态势。QuestMobile发布的数据显示,去年11月,在线办公APP月活用户数(MAU)集体达到近两年的峰值:钉钉达到2.53亿,企业微信1.1亿,飞书930万。在此前的《钉钉、企业微信、飞书的掘金逻辑》一文中,《一点财经》在理论层面分析了三家的商业化模式。

继续追踪可以发现,在当下降本增效的现实层面,三家的商业化动作有了新动向。

前不久,飞书首次披露核心业务指标,2022年ARR(年度经常性收入)达1亿美金,较2021年增长2.7倍。跟企业微信打通的视频号今年将加速布局电商,企业微信的商业化步伐也将随之加快。阿里董事会主席张勇兼任阿里云智能总裁,直接分管钉钉,其想象空间进一步加大。

在线办公软件这条掘金赛道上,一场“盈利角逐战”正在加速打响。

私域电商蕴藏的“掘金动力”

腾讯的使命是“连接一切”。

落到各项具体业务上,这项使命同样发挥作用。企业微信去年以来新增了三类“连接”——融合腾讯会议与腾讯文档;新增微信客服,打通和视频号的连接;推出连接产业上下游的功能。

其中,企业微信跟视频号的打通,为其增加了更多商业化的想象空间。

微信今年最重要的任务之一,就是加速视频号的商业化。去年年底,马化腾在腾讯内部讲话表示,视频号是微信事业群里最亮眼的业务,是全公司的希望,对视频号的期许是更贴近交易,把电商闭环做好。

视频号的电商布局,其实能够跟企业微信之间形成联动,推动二者的商业化。

首先,相对抖音、快手等短视频平台,视频号最大的优势其实是公私域联动运营。

尽管是后来者,但视频号的月活已经实现迅猛增长。这源于视频号从微信庞大的生态里获得大量私域用户,并仍然坚持熟人和社群关系。熟人关系在私域里更容易加速传播形成裂变效应,从而提升月活量。

而且,私域也让视频号的商业化实现加速。它能够提高好友和社群的触达效率,帮助商家积累用户,发展更具黏性的长期客户关系,而不仅仅是一锤子买卖。管理学者刘润曾形象地称,公域流量就像是自来水,付费用水、价高者得。付费停止,水龙头就关了。私域流量就像是井水,打井需要付费,但井水是免费且私有的,可以持续获取。

把公域用户引入到私域流量池里,然后通过精细化运营提升用户黏性,才能产生更多复购。而生意的本质,其实就是复购。

在此理念下,视频号2022年的商业化成绩单显然足够出色——用户总使用时长接近朋友圈的80%,销售额同比增长超800%,平台公域购买转化率提升超100%。

其次,要在私域里挖掘更大商业化空间,意味着视频号必须具备更精细化的运营工具,而企业微信就扮演着“提升运营”的关键角色。

比如,用户在视频号里刷短视频或者看直播的时候,能够添加品牌的企业微信,成为品牌的好友。企业员工在和用户沟通的过程中,可以转发视频号内容更全面地展示产品信息。同时,微信客服能够对用户的疑问进行快速回复和解答。

企业微信提供的系列产品和功能,能够提升企业员工的协作和服务效率,进而通过视频号把用户沉淀到私域里成为忠实粉丝,创造更大的用户价值。

视频号本身是“积木式创新”的产物,也就是能将微信生态里的不同要素如“积木”般组合。在这些要素中,企业微信能够形成公私域联动,将视频号的价值进一步放大。

那么,在此过程中企业微信自身如何增加盈利呢?

事实上,企业微信的一项重要收入来源,就是“平台接口调用许可费”,也就是企业购买接口所支付的费用。当更多的企业入驻视频号后,企业微信的使用频率会提升,出售接口的收入就会大幅增加。

当然,企业微信的商业化,并不是只能通过视频号进行。去年9月开始,腾讯会议已经对部分高级功能进行收费,同时企业微信面向产业链上下游的功能也能够收取服务费,赢利点依然广阔。

只是在当下,它跟视频号结合挖掘的商业化空间最具想象力。

与此同时,另一边的钉钉也在往掘金地的深处加速行军。

大客户和云计算增强的“盈利引擎”

距离去年3月钉钉首次公布商业化战略,已经接近一年。

一年时间,足以让许多事情发生改变。

去年12月,阿里副总裁、钉钉总裁叶军公布了一组数据:截至2022年9月30日,钉钉的用户数已超6亿,企业组织数超过2300万家,付费日活跃用户超过1500万。几乎在同一时间,阿里董事会主席张勇兼任阿里云智能总裁,直接分管钉钉。

张勇将阿里2023年的关键字定义为了「进」,而钉钉体量上的扩张和高管配置上的提高,都意味着它的商业化在今年将全面提速。

如何提速?《一点财经》认为落地依然在“大客户战略”和“云钉一体”战略上。只是相比以前,钉钉更具备产品服务化和服务产品化的思维,这将让它的战略动力实现进一步的提升。

瞄准大客户企业,其实是由市场需求决定的。有统计显示,PaaS企业通常70%以上的收入都由大客户贡献。大客户的付费意识比中小企业更强,而且付费空间更大。钉钉也在顺势而为,叶军在2022云栖大会上表示,过去两年钉钉千人以上的大客户组织数增长了3倍。去年9月,2000人以上企业组织贡献了钉钉近1/3的活跃度

无疑,大客户领域有着广阔的掘金空间,那么如何进一步挖掘呢?在市场偏向客户的形势下,需求决定着供应,一切得从大客户企业的具体需求出发。

《一点财经》认为,大客户相比中小客户具有更广泛和复杂的组织架构和产业链关系,同时运转的节奏更快。因此,大企业在办公协同上一方面有个性化和定制化的需求,另一方面需要有更快的响应速度。

这就对在线办公软件提出“产品服务化”的要求,也就是能够站在为客户服务的角度来设计产品。通过钉钉去年以来的表现来看,它走在正确的方向上。

去年9月,钉钉首次阐释大客户战略的核心:服务、生态和个性化。去年12月底,钉钉发布的7.0版本就体现了这一核心。7.0版本中最大的亮点,就是跨组织协同的深化,比如其中的钉钉群2.0通过建群让产业上下游的伙伴像一家企业一样无缝运作,协作更高效响应更及时。

在收费模式上,钉钉专属版针对中大型企业,10万元起/年;专有版面向超大型企业,100万元起/年,7.0版本无疑让许多大型企业愿意为之付费。

当然,大客户战略的意义不仅仅是挖掘更大的商业化空间,而且还在于大客户的个性化需求能够推动钉钉的迭代和创新。

要知道,中小企业主要通过钉钉解决通用性问题,平台往往可以“一招吃遍天下”。但面对大客户的个性化需求,平台需要具备观察各行业痛点的洞察力和落地产品的执行力,这对于钉钉的自我进化和保持行业头部位置具有非常大的作用。

在“产品服务化”之外,钉钉的“服务产品化”打法也在渐入佳境。

去年以来,钉钉坚持只做基础设施的PaaS化,也就是把文档、音视频、会议等基础产品当做“零部件”开放给企业,让它们通过低代码的方式自行开发应用,由此降低了开发门槛。

可以说,这是“服务产品化”的思维,也就是把服务变得标准化和可复制化。

PaaS化之下有两种盈利模式,其一是平台分润模式,即提供开放平台给合作伙伴销售SaaS生态软件,钉钉收取最高15%的佣金;其二是硬件许可模式,即合作伙伴基于钉钉底座开发的硬件产品,钉钉开放SDK接口,收取10%的佣金。

能否靠两种模式实现更大盈利的关键,其实是“云钉一体”战略下的阿里云。

因为PaaS化和低代码都需要阿里云的技术支持,如果阿里云能够实现商业化,钉钉也会更稳健。去年,阿里云实现了十三年来的首次年度盈利,这也给钉钉的商业化增添了更多光亮。

与此同时,排在钉钉和企业微信后面的飞书,同样在拓宽商业化空间。

换道超车闯入的“海外天地”

在钉钉和企业微信厮杀正酣的时候,飞书的加入打破了双雄争霸的局面。

前不久,飞书披露“1亿美元ARR”的商业化成绩,一方面表明在市场缝隙当中,依然存在着机会。毕竟飞书不同于聚焦大企业的钉钉,也区别于依托微信庞大生态的企业微信,而是关注着新经济的先进团队和企业家群体。这在在线办公软件版图中,撕开了一道突围路径。

另一方面,商业化成绩也显露出飞书的高成长性。飞书CEO谢欣在2月16日的内部全员会上表示,“跨越1亿美金ARR,对SaaS产品来说是非常重要的里程碑。”

横向比较看,飞书拿到这个成绩花的的时间超过许多同行。风投机构Bessemer Venture Partners统计,目前全球已上市的SaaS公司中,前25%的公司平均需要花费5.3年达到1亿美元ARR,而飞书只花费了3年。

当然,也必须清醒地看到,在国内钉钉和企业微信在体量上要超过飞书一个梯队,留给飞书掘金的时间和空间并不多。

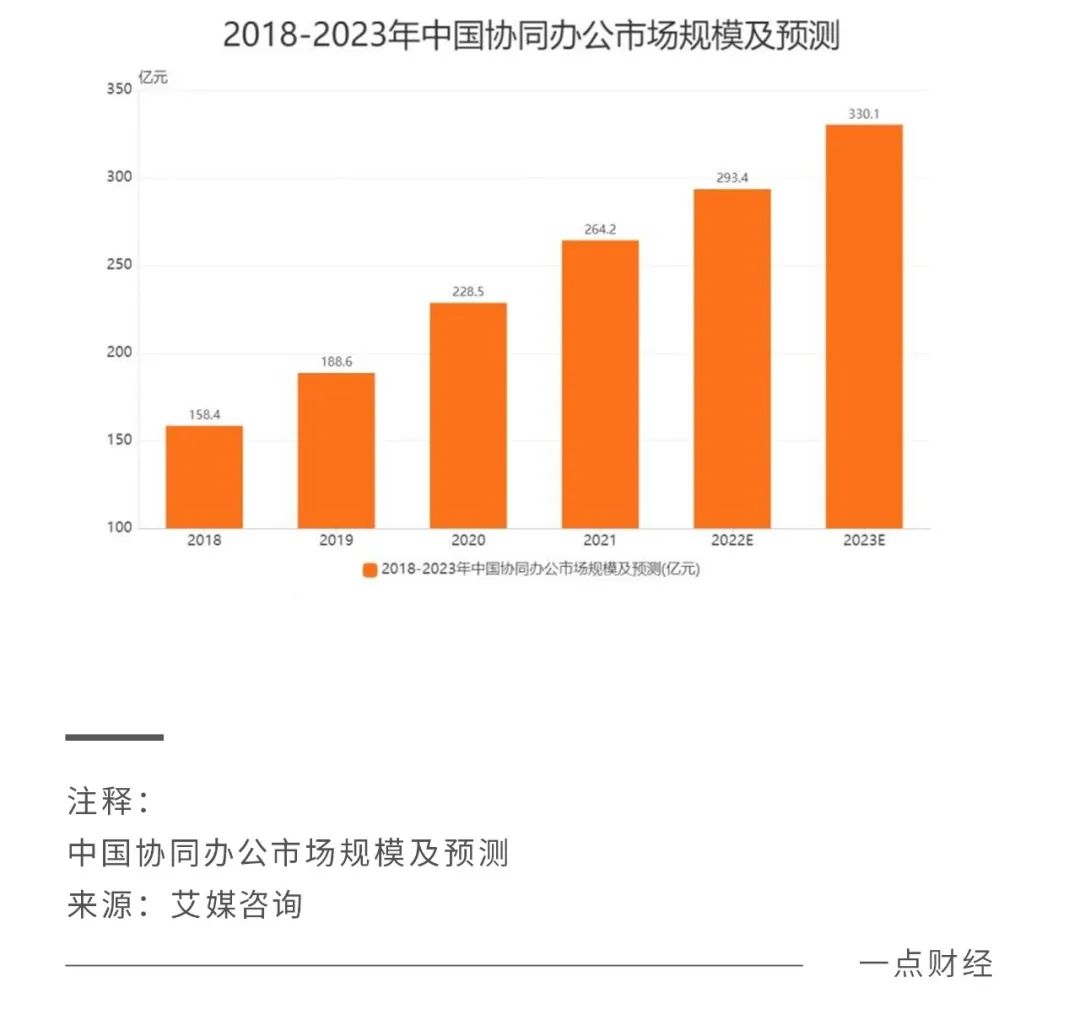

固然,国内的在线协同市场在稳步增长。艾媒咨询数据显示,中国协同办公市场在2022年已经达到293.4亿元,预计2023年达到330.1亿元。但是,国内的大企业客户比较有限,而且许多已经被钉钉拿下。同时在数字化浪潮下,一些资金雄厚的大企业已经开始自研办公系统了。

另外,中小企业的付费意识和能力到现在依然不够,免费是不得不使出的策略。如今飞书OKR企业版年费是420元/人,标准版还是免费向百人以下中小型企业开放,飞书People标准版也免费向中小企业开放使用。

当弯道超车的机会变得渺小时,不如换道超车打开新局面。

去年,《晚点 LatePost》就报道海外版飞书将加快海外商业化进度,并定下了 5 年内全球做到 60亿的营收目标。前不久,有媒体报道飞书业务重心将转移至海外市场,尤其是日本、东南亚和欧洲地区。

视线转移到海外在线办公市场,在多年的市场教育之下,海外企业的付费意识相对更强,市场也诞生了Salseforce、Zoom等巨头。在细分的区域里,日本和东南亚也的确在迸发更大的需求。

日本总务省公布的一项调查结果显示,截至2021年8月日本有51.9%的企业引入远程办公方式,这是自1999年有该项调查以来首次超过5成。这股势头在去年继续延续——两大电子巨头索尼、日立,纷纷宣布将提升员工远程办公的比例。

值得一提的是,调查显示资本越雄厚的日本企业,引入远程办公的概率越高。在资本金高于50亿日元的企业中,引入率达到了93.4%,这其实给飞书在日本挖掘大客户打开商业化空间注入了想象力。

另外在东南亚,随着部分产业转移到那里以及大型跨国企业的进驻,增加了远程办公的需求。这种势头预计会进一步加强,也为飞书布局这些区域提供了稳定的市场需求。

字节旗下的产品进军海外,相对来说更容易给外界带来信心。毕竟根据此前Tik Tok在海外的火热势头来看,字节的出海实力甚至相比阿里和腾讯更胜一筹。

当然,钉钉和企业微信的出海步伐必然也在路上,三者或将在另一片战场上展开厮杀。

放眼望去,即便在疫情放缓之后,全球在线协同办公市场仍然潜力巨大。许多企业还是存在数字化升级、管理革新等需求,钉钉、企业微信和飞书面前还有很长的路。

只是,在全球经济不确定性因素仍在增加、企业开启降本增效的形势下,三者必须要加速自己的商业化进程,备足粮草穿越周期。

这是一场决定生死的卡位战,也是考验耐力的拉力赛。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!