如果说出海是近五年国内财经板块的热点词汇,那么电商必占出海概念中前三的“席位”。

据艾瑞咨询数据显示,2017年至2022年,中国跨境电商市场CAGR达25.1%,并预计2022年至2025年该指标达16.4%,2025年市场规模超10万亿人民币。

其中2023年,据海关统计数据,我国跨境电商进出口总额为2.38万亿元,同比增长15.6%其中,出口总额为1.83万亿元,同比增速19.6%,达到了五年前2.3倍的水平。

由此可窥见,当前国内跨境电商行业的高景气度以及未来的巨量增长空间。

反映在财报数据上也同样如此。截至2023年底,A股9家相对“纯正的”的传统跨境电商平台企业中,5家大幅预增,1家增幅缩窄,2家亏幅缩窄,仅1家扭盈为亏。内部虽然分化依旧存在,但整体上趋势确实是持续向好的。

此外,搅乱风云的“出海四小龙”速卖通、Temu、TikTokShop、SHEIN等电商平台更是在多层“城墙壁垒”下,加速产业链生态融合,试图进一步打破欧美等市场的本土电商垄断格局,不过其中的波澜总是不可避免的。

螺旋式上升,如日中天的跨海“挖金客”们

当前跨境电商平台企业整体呈螺旋式上升的趋势,其中头部企业各有千秋,中部企业略有分化但趋势向好,尾部企业喷涌而出。

首先,头部平台持续实现营收规模增长,但经营管理模式各有创新。

其中“老大哥”阿里整体营收增速下滑,但其国际业务,基于全托管以及半托管模式下的新“王牌”速卖通Choice,实现了较大幅度增长。

最新披露的2024财年第三季度财报(2023年10月01日-2023年12月31日)显示,受益于Choice拉动快速增长,速卖通订单量同比增60%,得益于此阿里国际业务实现收入同比增44%至285亿元。

不过,当前不管是全面开放的全托管模式还是正在试运营的半托管模式,这都是相对长期的布局,短期内将对带来较大投资的增加,不可避免的为速卖通带来了盈利压力。

财报显示,同期阿里国际业务调整后EBITA亏损31亿元,相比2022年同期6.5亿元的亏损,亏幅扩大。此外,据悉为进一步控制成本,缩小亏幅,2月27日旗下南亚电商平台Lazada集团正在进行裁员。

相比阿里巴巴“稳”,1-10阶段的Temu弹性更加凸显,大手笔“春晚”广告推广再现。

据Earnest Analytics数据统计,Temu在美国的销售额在2023年1月至2024年期间增长了840%,其中假日购物季期间增速达1100%。

其中有28%的用户在首次在Temu购买商品后,16个月后复购。虽然相比亚马逊、沃尔玛超80%的复购率有较大差距,但对于2022年9月才进入北美市场的Temu来说,这一首个完整年度数据也称得上是“开门红”。

资料显示,其在北美上市成功后,一路狂奔,先后进军澳洲、欧洲、亚洲等市场,一年时间内成功上线47个国家。其中英国市场连续斩获五个月的英国购物应用下载量榜单冠军。

而今年2月,Temu再次走“老路”斥巨资,亮相被称为美国春晚的“超级碗”节目,更是让其热点显著飙升。截至当月的23日,Temu新增下载量超过4000万。

如此显著的上线效率,可预见其近几年的成长弹性。据悉,Temu将2024年的GMV目标设定为300亿,将是2023年预计成交额的两倍多。而高盛更是将Temu2024年全球GMV从此前预测的350亿美元上调至450亿美元,明显高于Temu的目标。

TikTok持续破题传统电商,主打内容贸易输出。

不同于根植于阿里、拼多多体系的速卖通、Temu等传统电商平台,TikTok从成立之初就自带内容输出“基因”,而在AI浪潮的加速席卷之下,AI内容外贸将进入“外卷”的新状态之中。

其中,拥有全球超过16.77亿用户,其中月活用户达11亿的TikTok将会是这场“外卷”中的佼佼者。

资料显示,2023年前三季度,TikTok母公司字节跳动实现营收844亿元,接近2022年全年营收规模,其中第三季度收入达到309亿美元,同比增长高达43%。而大幅增长正是缘于广告和电子商务业务的强劲推动,结合去年TikTok开放的广告业务以及重回印尼市场后的表现,合理猜测其中部分增量主要来源正是TikTok的营收增长。

据Compas.co.id的数据,虽然只回归印尼市场3个月,截至2024年2月,TikTok Shop印尼站销售额达到1.1万亿印尼盾,市场份额占比达到22.4%,可见其用户粘性。

不过,似乎TikTok全球超十亿的巨量流量密码尚处于解锁当中。资料显示2022年TikTok全球收入仅达35亿美元,但其2023年全球下载量超35亿次,远高于Ins、脸书等老牌互交平台以及同样拥有电商业务的Temu、SHEIN,两者之间存在一定缺口。

其次,除去这些更为“耳熟能详”的跨境电商平台外,事实上,国内偏中等规模的跨境电商企业同样经营状况持续增强中。

如,与SHEIN同样聚焦万亿服装赛道的赛维时代,近日公布了年报业绩,其营收规模持续扩大,净利润也逐步修复至2021年水平。还有如净利润同比增长超五成、主攻自有品牌家居的致欧科技更是定下最新股权激励目标,锁定2024年至2026年营业收入复合增长20%至25%。

于此同时有棵树也在近日正式宣布全面聚焦跨境电商,完成跨界转型。

新进入者的加入、头部企业的持续“进军”以及中间厂商业绩强劲,都可以感知到当前国内跨海“挖金”的热潮。

但,任何事物的发展总是在曲折中前进的,跨境电商领域的发展同样如此。

岌岌可危的“城墙门”与产业链全生态融合

2024年,或许是跨境电商平台相对荆棘的一年。

尤其是对于自带全球巨量流量、以内容外贸输出为主的TikTok。时隔一年,TikTok在近日再次陷入了围剿风波,在美国面临剥离法案,将导致产品下架或控制权剥离。虽然TikTok尝试以本土化策略应对,但不论结果如何,这都警醒了同为“中资”的跨海“挖金客”们。

不过从当前整体形势来看,也不必过于慌张。结合上述2023年行业复盘来看,当前国内跨境电商平台早已全产业链资源、生态融合阶段。

未来伴随AI、数字化等新技术应用的愈发成熟,各大主流平台将同时在to B、C两端逐步本地化,届时其在全球内“聚合”的巨额流量价值将愈发凸显,话语权或将“不可同日而语”。

产业链全生态融合趋势逐渐显现,AI外贸是破局新思路之一。

整个电商产业链可以分为商流、信息流、物流三个环节。

其中商流与物流两大环节,一直是困扰国内跨境电商企业出海“获金”能力主要环节,但当前在托管模式下,“产业带+跨境电商”创造巨大的叠加效应。

跨境电商供应链进入了更深度的重构整合中。

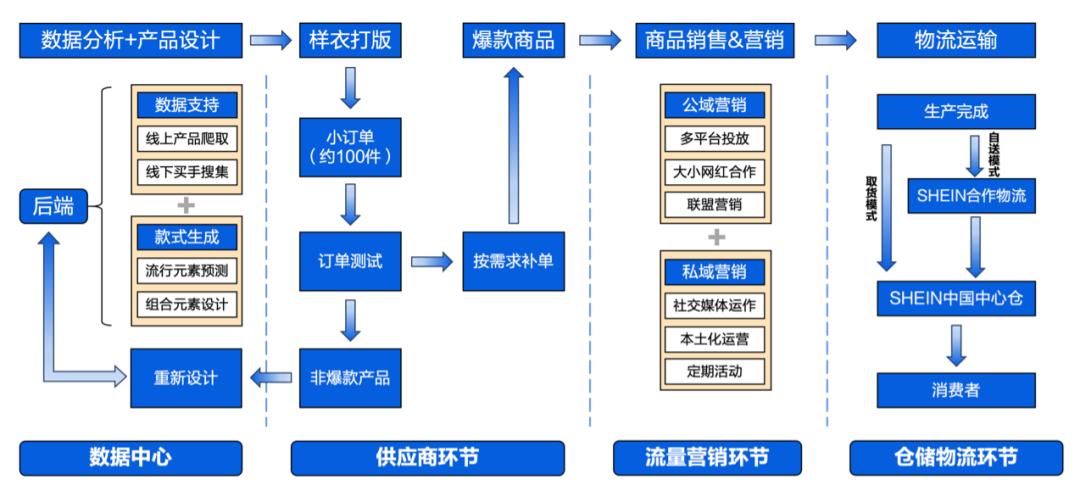

2023年至今,包括Temu、速卖通、SHEIN、TikTok等在内的主流平台都在极力布局集选品、定价、上架销售、物流、履约、售后等服务于一体的托管模式,该模式将运转相对分离的两大环节串联了起来,在很大程度上减低了产品供应商的出海“硬性条件”,让更多的传统产业带工厂进驻跨境电商。

同时平台也将释放更大的供应链潜能。尤其是多家平台新推出的半托管模式再次降低了平台在海外的备货压力和成本,基于此,或许在不远的未来平台会为商家开放更多的品牌建设权限,这对于商家来说无疑具备巨大的吸引力,如此将使得更多的海内外卖家资源被整合于主流电商平台之中。

据悉,自速卖通半托管推出后,就获得了市场大量的正面反馈,2024年来的线下招商会几乎场场爆满。

此外就是信息流环节,事实上相比传统的电商平台,国内几大出海跨境电商平台最大的特色就在于其强大的获流量能力。尤其是集内容输出+外贸于一体的TikTok,这也是为何该平台率先遭到的“狙击”的主要原因。

枪打出头鸟,尤其这“鸟”拥有全球超过16.77亿用户量,并且在快速增长中,远超过人口基数最大国中国的总人口数量,全球舆论影响力可想而知。

不过,在大模型超速发展的2023年,包括阿里巴巴、拼多多、字节跳动、美团等互联网大厂都在加速布局AIGC的布局,加快这一技术与集团已有产业的协同发展。其中阿里巴巴更是“扫荡式”买断该赛道,在智谱、百川、MiniMax、月之暗面、零一万物的背后都可以见到其身影。

与之相对应的,阿里也正在加大对AI电商相关技术的投资。据阿里国际站CEO在近日的跨境电商增长新趋势大会所述,“以AI为主的外贸环节全面智能化,是未来的核心机会”。

目前阿里国际站已在2023年就推出了AI生意助手及OKKI AI。借助这一类工具将运营繁琐的线上外贸简单化,进一步降低商品发布、营销,再到客户沟通等各个环节的门槛降低,实现增效。

不过,美中略显不足的是,AI电商的应用目前还聚集在资源相对更集中、稳定的B to B,想象空间更大B to C端还未开始,可以期待后续Temu的动态。

结语

事实上,不论是电商平台的业绩攀升还是运营模式的不断创新、输出,或是持续拓宽的海外市场空间,这背后都有一个近年来愈发从“隐性”潮流走向“显性”的趋势,即拥有庞大的“中国制造”、“中国创造”基地的中国出海潮。

据2024年3月7日盘中,海关总署披露的2024年前2月的贸易统计数据。数据显示,我国货物贸易进出口总值6.61万亿元人民币,同比增长8.7%。其中出口3.75万亿元,增长10.3%。由此可见,“三驾马车”之一出口继续彰显活力。

可以窥见在这场不可逆全球化潮流之下,无形之中,国内跨境电商平台早晚都将形成“合力”,打开这堵“人为”单方面建起的“城墙”,“城墙”岌岌危矣。

作者:雪花一小片

来源:松果财经

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!