11月上旬,海康威视第二大股东龚虹嘉通过大宗交易共计减持公司股份7600万股,占公司总股本的0.81%,交易均价43.79元,套现大约为33.28亿元。

此前9月,龚虹嘉已经通过竞价交易,减持了9345万股海康威视股票,套现约36.33亿元。2020年初至今的两次减持,龚虹嘉累计套现约70亿元人民币。

一边是二股东龚虹嘉的大额抛售,另一边是私募红人冯柳的青眼有加。今年第三季度以来,冯柳旗下基金大量买入海康威视的股票,截止到9月底,持有海康威视2.31亿股。结合海康威视半年报数据及三季度均价估算,冯柳三季度斥资约70亿元,大举买入海康威视约1.85亿股股份。

业内,冯柳一直是神话一样的存在,在加入高毅资产前是知名“牛散”,网名“茅台03”,在闽发论坛、淘股吧、雪球等拥有众多粉丝,曾在9年时间里获得过370倍的回报。让这位私募大佬疯狂持仓,海康威视有何魅力?

今年一季度,受到疫情影响,作为安防行业龙头的海康威视也遭受到冲击,不过从二季度开始业绩有所回升。在此前公布的三季度报上,海康威视实现营业收入177.5亿元,同比增长11.53%。值得关注的是,三季度海康威视净利润为38.15亿元,同比增长为0.12%,净利润增速创下其近五年来三季度增长新低。

一直以来安防行业呈现出明显的季节性特征,一般而言,三四季度是企业的销售旺季。因为疫情的原因,大部分企业均在一二季度受到严重影响,三季度开始有所回暖。反观海康威视,却恰好相反。

海康威视的崛起伴随着国内安防行业的快速发展,而如今,以AI四小龙为首的互联网巨头入场分食市场蛋糕,华为等大厂半路杀出重围,外部还有美国的制裁。

左手被大规模抛售、右手被增持重仓,足以说明一点,资本市场对海康威视的观点开始分野。

/ 01 /

从产业务布局看

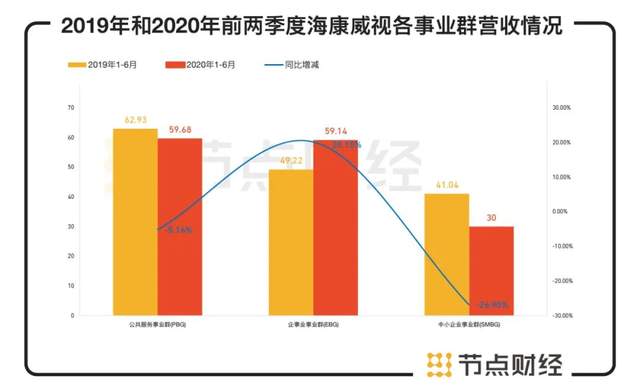

2018年,海康威视为了匹配业务变化,对内部组织架构进行了变革重组,将自2009年推出的七大行业事业部架构,即公安、交通、司法、金融、文教卫、能源和楼宇,重新打乱重组,为将国内业务整合成为PBG(公共服务事业群)、EBG(企事业单位事业群)、SMBG(中小企业事业群)。

PBG主要涉及公安、交通、司法事业部等公共服务事业群,受政府财政投入和招投标进展的影响大,根据海康威视2020年半年报中的数据,公共服务事业群(PBG)营收达到59.68亿元,占到了其半年总营收的约40%。这意味着,海康威视的主要营收来源有着极大一部分来自于政府 。

数据来源:海康威视2020年中报

这是海康威视一直以来的优势所在,过去,受益于股东的国资背景,海康威视在安防领域拿下了不少政府订单,但这一优势的壁垒正在被打破。去年同期,在公共服务事业群方面的营收为62.93亿,今年同比下降了5.16%。

除了政府订单的降低,中小企业事业群所带来的的营收也开始下滑,今年上半年,这一事业群营收为30.00亿,比去年同期下降了26.90%。

唯一有所增长的业务线是企事业事业群。该业务主要涉及此前的金融、能源、楼宇、文教卫等企事业单位事业群,EBG业务在前三季度保持较好增长,主要源自于硬件智能化以及视频监控应用场景多元化带来的机遇。

另外一方面,年初疫情助推的在线办公、在线教育、在线医疗等应用加速兴起,视频监控的应用场景进一步丰富、单笔订单金额将有所提升,这也使得EBG业务较去年同期实现了20.15%的增长。

从产品看,海康威视的前端产品依然是业绩主要贡献者,后端产品上半年实现了负增长。前端产品上半年实现营业收入121.25亿元,同比增长6.37;后端产品上半年实现营业收入24.05亿元,同比减少24.76%;中心控制产品上半年实现营业收入34.22亿元,同比减少1.86%;建造合同上半年实现营业收入3亿元,同比减少37.16%;其他产品上半年实现营业收入35.08亿元,同比减少1.86%。

综合来看,作为安防领域的老大哥,海康威视的政府订单优势正在被瓦解,反而是金融、能源、楼宇等带来了新的希望。

不过,从产品营收看,只有前端产品实现了正向增长。即便如此,进入2020年,海康威视仍然稳坐全球安防视频监控的铁王座。

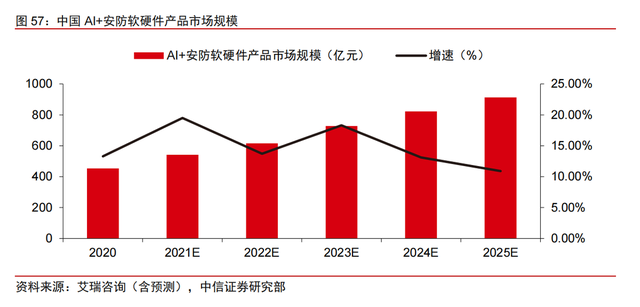

冯柳的加仓一方面是对海康威视行业地位的看重,另一方面或取决于行业的增长,2019年国内安防产业规模达到7412亿元,同比增长12.8%。

去年,海康威视被列入实体清单,但经过一年的发展,反而越挫越勇,2020年市值突破了4500亿,再创新高。业务虽然在疫情下有所下降,但仍然实现了正向增长,在全球安防行业受到疫情冲击之时,海康威视仍表现出强劲的增长动力。

但需要指出的是,海康威视成立时,行业处在小荷才露尖尖角的状态,如今,竞争则更为激烈。来自各方的压力之下,海康威视虽保持增长,但已经处在下坡的临界点上。

要考量海康威视的真实情况,我们将时间拉得更长一点。

/ 02 /

从财务增长性看

数据来源:大视野数据

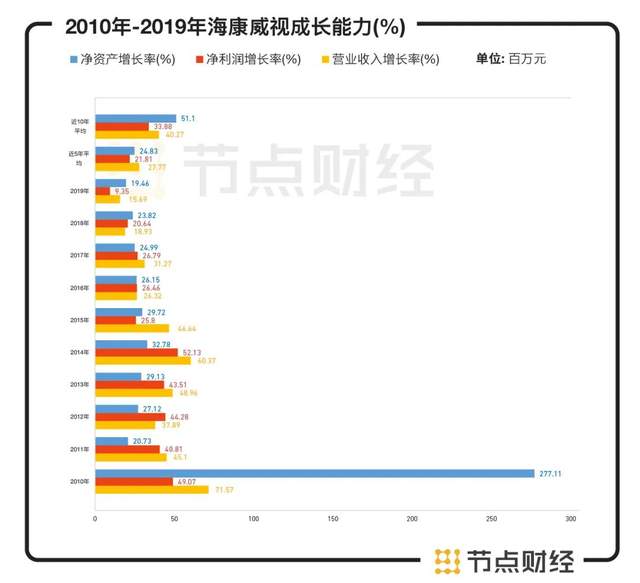

2010年上市之初,伴随着国家在3111工程、平安城市等领域大力推进城市视频监控系统建设,海康威视2010年实现了营业总收入36.1亿元,比上年同期增长 71.57%,归属于上市公司股东的净利润10.51亿元,比上年同期增长49.07%。

2010年-2019年营收增长率分别为71.57%、45.10%、37.89%、48.96%、60.37%、46.64%、26.32%、31.27%、18.93%、15.69%。近十年平均增长率为40.27%,2016年以前,营收增长从未低于37%。近5年则开始大幅度下滑。尤其是近两年,增长率低于20%。

2020年三季度营收为177.5亿元,同比增长11.53%,这是十年来增长最低点。与此同时,净利润也在下滑。

2010-2019年,其净利润增长率分为别49.07%、40.81%、44.28%、43.51%、52.13%、25.80%、26.46%、26.79%、20.64%、9.35%,2015年以前净利润增长未曾低于40%,2015年开始增长保持在20%上下,去年更是跌落至9.35%。今年三季度,净利润为38.1亿元,同比增长0.12%。

单从营收和净利润看,海康威视自从2015年开始进入了下滑。这一年发生了什么?

2015年2月,网络上有人传播一份抬头为“江苏省公安厅发电”的手机照片图片,图片内容称要求省各级公安机关进行监控设备安全检查和加固。

几个小时后,安信证券发表了一篇以此信息为依据的名为《“棱镜门"后最严重安全事故爆发,信息安全保卫战刻不容缓》的研究报告,该研报称,“海康威视爆发‘棱镜门’后最严重安全事故”,“造成的信息泄露损失和未来潜在的威胁难以估量,影响程度之大及对政府的震撼警醒作用绝不亚于‘棱镜门’”。

此后,海康威视发布数次公告,称已经基本完成受感染设备的修复和潜在风险设备的加固,并指出,安信证券的研究报告呈现虚假、不实和误导性,并与之对薄公堂。

虽然此后,海康威视胜诉,但仍对海康威视的声誉造成了一定影响。

除了这一“黑天鹅事件”,2015-2016年,安防行业处在设备更新换代时期。这一次设备升级的关键词是高清化及智能化,由于市场上技术和产品差异化在这两年的发展非常明显,海康威视所获得的技术优势并不明显,在国内加快城镇化建设的过程中,海康威视所能抢占的市场比“模拟转网络”阶段的难度增加,旧有项目的巩固也会遭遇不小的挑战。

竞争趋于激烈,是导致海康威视收入增长慢于预期且毛利率受到侵蚀的直接因素。

/ 03 /

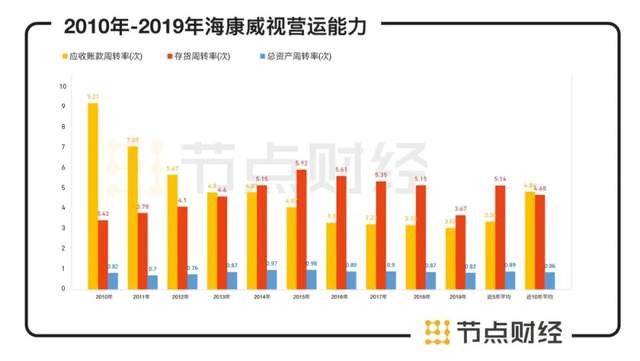

从营运能力看

数据来源:海康威视历年财报

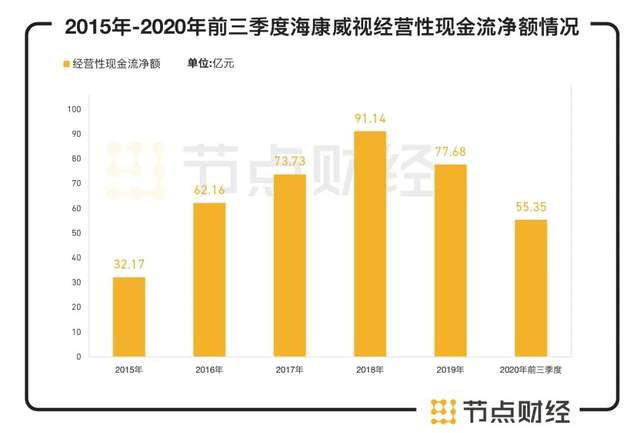

经营活动现金流量净额是体现一家企业最重要的财务指标之一,一般而言,该数字一要大于零,二要大于净利润,才是健康的。

过去5年,海康威视的经营性现金流小于净利润,这意味着公司的营运资本不断增加。尽管海康威视多年来一直保持盈利,但是随着企业规模的扩大,运营资本也在增加。

2020年中报显示,海康威视的管理费用、销售费用、研发费用、财务费用都在上升。

但必须直视的是,海康威视费用的增速远高于收入的增速,比如今年上半年,管理费用为8.65亿,去年同期的管理费用为7.31亿,增长了15.5%,而同期收入的增长则为1.45%。

销售费用率连续三年增长,2016-2018年销售费用率分别是9.37%、10.57%、11.82%,2019年中报销售费用率为13.43%,销售费用率的增长表明公司市场开拓的成本在逐年增加,海康威视所面临的竞争日趋激烈。

数据来源:海康威视2020年中报

运营资本增加之外,海康威视近4年以来的有效税率不断下降。2015-2019,其有效税率分为别12.85%、10.71%、10.58%、8.50%,这也说明公司享受国家的税率政策优惠正在下降。

数据来源:大视野数据

从2010-2019年,海康威视的应收账款周转率逐年下降,分别为9.21、7.07、5.67、4.80、4.81、4.07、3.30、3.23、3.18、3.04次。海康威视的应收账款的账期越来越长,回款难度正在增加。

从业务上看,海康威视最重要的业务组成来自于政府订单,占比超过收入50%,政府订单回款慢,也导致海康威视营收账款周转率的下降。

但另一方面,海康威视的存货周转率也出现下滑,产品销售状态出现问题。一般来说,导致这样状态的原因有二,要么是原材料增加、或是产品积压。2019年,中美贸易战对全球化产生了较大的影响,报告期内美国国防授权法案部分生效,海康威视被美国商务部列入实体清单。

海康威视为应对美国出口管制的风险,加大了美国物料库存,来为产品换代赢得时间。2019年底,海康威视原材料库存与上年同期相比增大了两倍,资金占用成倍增加。

国外承压,国内宏观经济下行,导致行业需求不足,也对海康威视去年的业绩造成了一定影响。

/ 04 /

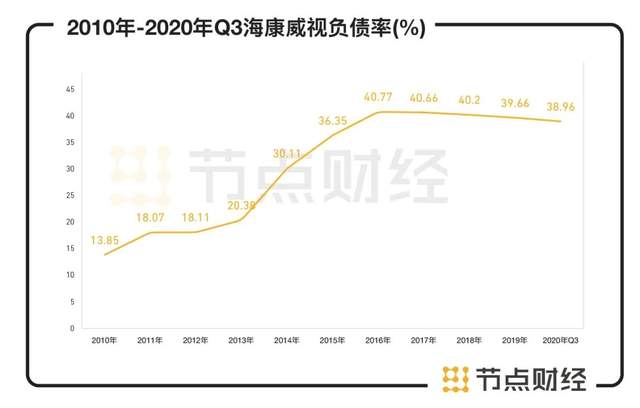

从负债和偿债能力看

数据来源:亿牛网

过去十年,随着行业竞争加剧,海康威视的资产负债率呈现了上升趋势,2010-2020Q3,公司的资产负债率分别为13.85%、18.07%、18.11%、20.38%、30.11%、36.35%、40.77%、40.66%、40.2%、39.66%、38.96%,整体呈现逐年上升趋势,近三年有所放缓。

近几年,海康威视的资金来源主要以债务融投资为主,2016年发行了4亿欧元(人民币32亿元)的欧洲债券,期限3年,到期后,又将其置换为欧元长期借款(人民币31亿元)。

海康威视前期的发展增速快 ,加大了对客户的信用账期,现金流没跟上公司营收的发展速度,因此造成应收、应付双高增长,现金流紧张。2018年开始,海康威视开始以短期借款形式融资。

应付债券和欧元借款的利率比较低,比如2019年新增的欧元借款利率仅0.85%,节省了不少融资成本。目前,海康威视已经通过短期+长期相结合的融资政策来确保经营周转,由于有海外业务的支撑,通过借入低息欧元借款降低融资成本。

但是,未来,在贸易摩擦加剧的情况下,外海业务开拓难度提高,未来的融资成本也可能会随之增大,利息可能会侵蚀公司利润。

但是不断举债的趋势,也说明了海康威视在资金端出现一些困难。以海康威视每年几十亿的利润看,在不到5年的时间里,带息债务从23亿元增长到60亿元,2020年中报时,已增至150余亿。带息债务的增速迅猛,境内人民币短期借款和长期借款资金成本也在攀升,预计海康威视未来的利润空间将会被侵蚀。

数据来源:大视野数据

从偿债能力看,海康威视的资产负债率由2010年的13.85%上升至2019年的39.66%,流动比率从2010年的6.69%降至2019年的2.72%,截至2020年中为2.71%,短期偿债能力减弱。

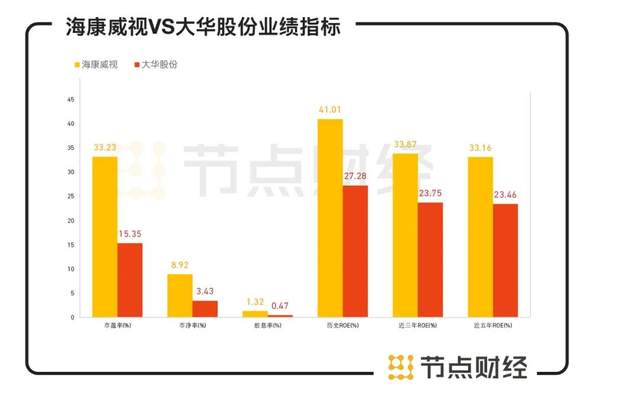

但不得不说的是,即便近几年增长放缓,但海康威视的各项指标在业内仍是较为优秀的。无论是营收、净利润,都远远优于业内排名第二的大华。以负债率为例,大华的资产负债率由2010年的33.94%上升至2019年的41.91%,截至2020年中流动比率2.16%。

数据来源:亿牛网

从市盈率看,海康威视目前为33.23、历史ROE为41.011,而大华股份市盈率为15.35,ROE为27.28。在国内的安防市场,海康威视通过多年的积累,已经建立了一道很深的护城河。虽增速放缓,但仍有自己的核心优势。如果海康威视的日子不好过,那其他家更是艰难。

竞争激烈的格局下,不少人认为,海康威视安防市场天花板快到了,业绩高增长很难再现。从数据看,海康威视确实已经由早期的快速增长阶段,进入平台期。海康威视从成长期步入成熟期的同时,传统安防行业也已经发展到行业瓶颈时期。

为了找到更多增长点,海康威视也开始向诸如人工智能等领域开拓新的业务以及新的市场 。如今,创新业务已成为海康威视增长核心板块,包括智能家居、机器人等业务板块的增长,带来整体营收保持正增长。2020年上半年来自创新业务营收同比增长40%至25亿元,占营收比重提升到10%。前三季度,创新业务实现营业收入约44亿,同比增长接近50%。

对于安防产业来说,受益人工智能和物联网等新技术应用落地,推动安防产业迈入智能安防时代。视频识别、人脸识别等机器视觉广泛应用城市及公共场所,以视频为核心的物联网行业前景广阔。

赛迪数据显示2020年中国智能安防市场规模将达3431亿元,同比增长15.9%。虽然传统安防行业进入瓶颈期,但是智能安防等细分领域开始崛起。海康威视想要再一次实现辉煌,需要牢牢抓住这一波物联网行业新一轮发展机遇。否则,全球安防的铁王座,也许就要换位了。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

文 / A股频道

出品 / 节点财经

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!