作者:伊页

23日下午,随着熄灭的手机屏幕“叮”的一声亮起,不同商业财经类型APP推送的“快手发布财报:亏损1166亿”消息,让无数人为之陷入五味杂陈的状态。

发表过看衰快手言论的大V,迫不及待在自己的社群里发出一连串饱含得意的表情包。

更多的媒体人士,匆忙关闭手中的Word文档,新建一个空白的页面输入“1166”四个数字。

短暂的财经圈浮世绘落下帷幕,深度媒体和专业人士在列举小米、美团等拥有可转换可赎回优先股的互联网公司上市即亏损的先例后,众人的情绪得到平复,但对这个概念依然模棱两可。

更加接地气的解释是,由于快手在发展初期风险过高不被投资人看好,因此在接受风险投资时,被迫签订了“投资本金可按一定利率要求公司赎回,或公司经营达到一定水平后转换为普通类型股权”的协议。

因为理论上投资人享有优先索偿权,可以按照当前股价赎回,所以在会计上划分为负债。且随着股价的攀升,即公允价值变动,债务自然水涨船高,从而产生亏损。

但亏损的夸张,同时意味着市值上涨的疯狂,投资人在放弃赎回转换为普通股后,更有机会获取无上限的收益。因此不久的将来,这一部分的财务亏损就会自然消失,丝毫不会影响到企业经营。

不过,剔除掉这一部分“乌龙”因素后,快手上市后所交上的第一份答卷,真的能匹配其超过万亿的市值吗?

在夜间的电话会议上,宿华亲自上阵向分析师传递的信息,总体感觉仍是快手站在命运的十字路口。虽然短期依靠路径成熟的广告、电商业务展现高光,但未来的抉择何去何从,仍在抬手观望。

一惊二喜三忧,可以准确地概述快手这份财报的表现:惊的是会计上的亏损,好在虚惊一场;喜的是营收突破和用户稳定,回应了上市以来“后劲不足”的质疑;忧的则是商业化的天花板何在、买量成本的高企、及未来业务方向的不清晰。

惊和喜已被太多相关人士解读,本文就从忧的三个角度,尝试帮助快手及投资者,共同解答一下这道难题。

| 广告增长堪忧,电商变现难求

快手上市前夕发布的招股书中,一直被人诟病的就是,直播业务占据了近七成的营收来源。不同于“大直播”时代开启的早期,作为新生事物受到资本市场热捧。

直播打赏的盈利模式,整个商业链条已然非常公开透明,过于依赖头部主播和土豪用户冲动消费的不稳定性,让资本对其的估值偏好早已归于冷静。

同期发布财报的虎牙、斗鱼,只能依靠腾讯顶住反垄断的压力整合成功,才能再度创造一些想象空间。

而快手此次发布的Q4及全年财报,直播营收的占比下滑,也暗合其加快平衡收入结构的决心。增速惊人的广告和电商收入,成为近600亿全年营收的半壁江山。

从2018年底组建的广告商业化“伏兵”,经过两年的努力迎来胜利果实的收获。从产品形态上看,影响广告收入猛增的因素,无疑是“抖音化”的结果。

快手以往不同于抖音单屏沉浸式的内容体验,一直采用的是双列瀑布流界面,用户通过封面内容和创作者标识来决定是否点击观看视频。

被标明了广告字样的视频内容,打开播放率自然不如抖音的用户滑动自动播放模式。在学习抖音加入了“精选”标签下的单列形态,以及打造磁力聚星整个广告生态后,2020年的收入暴涨也就成了情理之中。

但所谓的219亿广告收入,接近200%的翻倍暴涨,是与自身过往注重社区式平台用户体验,不愿在广告业务上发力有着莫大关系。

这次的解除“封印”是发现了平衡之道,还是受制于财报压力,暂时搁置一边。单单与同样是短视频赛道的抖音相比,同年1500亿广告收入的对比之下,快手的广告业务可以说还未走出新手村,都不为过。

而同样把自身平台定位为社区的B站,为了维持用户粘性和照顾用户体验,把广告加载率控制在5%左右。

根据洞见数据院调研统计的数据来看,目前快手平台上的广告加载率已进入2%到5%的区间。假如快手参考B站的标准,天花板指日可待。

电话会议上的宿华还透露,广告收入中的20%来自于快手平台上的小店通和粉丝头条服务。可见其所拥有的外部投放客户规模,与广告市场上的老牌搜索引擎、社区、流媒体平台,仍有不小差距。

未来快手能够发力的点,或许只有在于技术投入的加大,利用大数据积累和智能算法,将用户与广告进行有效匹配提高转化率,以此在广告单价和用户体验上获得“双赢”。

广告业务的爆发,虽说不至于是杀鸡取卵,但不管是想象空间还是面临的竞争,压力着实不小。同样在最新的财报中映入大众视野引发关注的,还有电商业务全年3812亿的GMV。

商品成交总额GMV,与其说是一个财报数据,倒不如说是一个宣传工具,此前的电商平台大战中,各家平台对于GMV的统计口径就标准不一,八仙过海。

业内甚至有“GMV要打折一半才是真实成交额”的说法。

这里暂且不去考虑这一统计方式的真实客观性,单从快手3812亿GMV与电商等其他服务37亿收入的对比来看,其电商业务的货币率仍然不高,远低于淘宝、京东等平台。

究其原因,也与快手电商一直以来的发展理念有关:一是通过用户与主播的社交属性构建买卖关系,二是商品品类上更侧重于没有品牌背书的非标类产品。

第一个层面导致用户购物,很大程度上并非来自自身的采购意愿,而是对主播的喜爱支持或打折力度。这就导致了商品下单后取消订单、拒收、退货行为,会明显高于传统电商平台。

第二个原因其实也是由第一个层面所带来的连锁反应。之所以非标类产品受到欢迎,是因为这类产品没有品牌溢价、成本品控不明,用户下单完全是出于主播的带货介绍和个人信任。

主播作为流量载体因此才能够从用户侧和厂家端,获取垄断式的利润空间,天价坑位费、假货频出的案例屡见不鲜。

快手电商的顽疾,宿华虽然多次表示要加大治理力度、构建健康生态,但淘宝、拼多多都走过的老路,快手想要快速破局,难度可见一斑。

老牌直播业务中规中矩,新晋广告业务的潜力有限,未来电商业务的困难重重,营收的十字路口上,快手不得不寻求更加明朗的出路。

| 四成营收买量,市场竞争加剧

收入结构上的问题还比较着眼于当下,成本支出上的困局却更能表露长期的隐忧。

上市前夕的快手招股书中,伴随着直播业务的一枝独秀,比重最高的成本毫无疑问是与主播的分成。

经过一年的业务调整,财报显示主播分成成本小幅波动,也侧面说明了直播业务的萎靡不振。异军突起的是推广及广告方面的支出,也就是业内俗称的用户侧“买量”花销。

短视频平台的竞争,已经从秒拍、美拍等群雄乱战时代,进入抖音、快手的双雄格局。

随着用户规模飞速膨胀,抖音、快手的日活也分别达到6亿和3亿大关,平台赛道的流量之争,并没有因为仅剩两家的垄断形态而销声匿迹。

相反的是,无论是抖音,还是快手,都需要向所有具有娱乐功能的移动端应用平台开战叫板。

给人留下“土味”、“老铁”印象的下沉市场之王,与引领城市年轻群体文化潮流的时尚新贵,其用户群体相互交叉重合的趋势也越来越高。

但抖音下沉,与快手上攻,门槛和难度有着天壤之别。快手的发迹,既有产品赛道上的先发制人,亦抓住了三四线城市互联网社交文化的缺失机遇。

因此围绕视频创作者和主播,所构建的社群关系,是快手与抖音同为短视频平台,却在本质上背道而驰的差异。

抖音重内容轻主播的模式,只要持续输出爆款内容,并通过渠道投放呈现到可触及的用户面前,就能稳定获取新增流量。下沉市场的用户同样有浏览优质视频内容的需求。

快手则是利用普惠算法,让用户去不断发现能够产生共鸣的内容创作者,进而发生交流互动关系。新增流量需要快速匹配到心仪的主播,才能产生粘性。

虽然APP中抖音的痕迹越来越重,但快手的内容生态逻辑目前来看仍更类似于B站。从B站“流血”破圈的过程中可以预见,快手的获客成本也必然会一路高涨。

2020全年255亿的营销支出,超过了总体营收的四成,收获的却是月活用户数量的季度环比负增长,让人大跌眼镜。好在用户日均使用时长略有增加,勉强挽尊的同时也印证了快手产品的社区逻辑,在用户粘性上更胜一筹。

就像B站把自己的Z世代用户画像修订为Z+世代一样,快手也不能沉浸在自己的下沉市场封闭圈子当中。

但破圈打开的窗口其实是一个双向的通道,新用户的加入稀释原有社区的氛围,老用户的流失就成了在所难免。

电话会议上面对分析师的提问,快手给出的用户增长策略是针对垂直领域的体育赛事、游戏做更加深度的运营,以及小剧场等微短剧新品类内容形式的挖掘。

但不管是版权争夺的高昂成本,还是自制剧目的投入产出比,这个答案的背后避不开的还是真金白银的流出。

快手的用户增长数据,虽然可以靠着持续的投入维持繁荣表现,但如何避免陷入与拼多多一样的“补贴怪圈”,或是先于B站找到社区破圈的完美方案,都将成为接下来令宿华夜不能寐的难题。

| 业务创新滞后,海外节奏佛系

一时财务上的表现,并不能代表一家企业的未来。同时作为市值第五的国内互联网巨头,资本市场抱有的期待不可谓不大。

与普通媒体和大众的浅层解读不同,机构投资者和市场分析师的视角中,快手的表象和内忧并不难发现端倪。

财报发布后的电话会议上,分析师们的着重点,除了广告、电商业务的预期以及用户增长的策略,在未来快手平台的产品演化方向和海外业务布局,皆抛出了疑问。

CEO亲自答疑的宿华,所给出的答案也将直接影响到后续股价的走向。

关于平台产品形态的规划问题上,以用户为本的产品工程师思维仍是宿华的主调:“基于用户间互动来进行业务的演化,也已经被证明是一个打造成功APP的策略,未来它依然是我们APP演化的主要策略。”

通过观察平台上的用户行为,收集其反馈的需求进而指导产品功能的开发。这一产品演化路径,看似无懈可击、自洽圆满,且毋庸置疑地拥有较高成功率。

但背后隐含的却是一种被动式的进化逻辑,这也在一定程度上解释了快手为什么在短视频赛道上“起个大早,赶个晚集”,被抖音后来居上。

同样的企业行为习惯也体现在了快手海外业务的拓展布局上面。2016年就组建的海外团队及产品Kwai最初就曾在东亚范围内先于TikTok掀起一股潮流风暴。

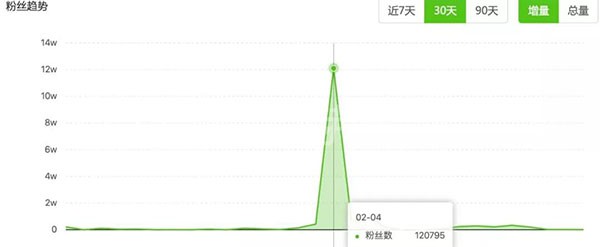

尤其在韩国市场上,李知恩、权志龙、秀智等一线明星的“自来水”传播,让Kwai在上线一个月内下载量突破千万,相当于五分之一的韩国人口。

傲人成绩也陆续在俄罗斯、印度市场上陆续再现,安卓、苹果应用商店的双双霸榜对于Kwai来说仿佛就是家常便饭。

然而,转机就发生在张一鸣、宿华对于Musical.ly的“围剿”收购战当中,最终拔得头筹的字节火速将Musical.ly早已渗透完毕的北美市场收入囊中。

同时抖音国内团队迅速吸取Musical.ly的配音视频玩法精华,应用到自家产品上,在随后的2018年短视频爆发中实现对快手的绝地反杀。

相较之下,在烧钱圈地的海外大战中,快手背后的财力逐渐不支,不得不偃旗息鼓。直到获得启动上市计划后的2020年初,才重启巴西市场的计划。

关于未来的方向,电话会议上宿华的回答似乎仍没忘记过去的教训,颇显低调:“快手在今年会有选择地对海外业务进行准备和布局。在海外还是属于一个早期的阶段,目前还没有大力的开展商业化,还没有收入的贡献。”

这其中自然也有国内渠道营销成本高居不下的因素影响,让快手对于海外的市场无暇东顾。

快手上市,成功卡位“短视频第一股”,市值表现少不了有光环的加成。但对着这份2020财年Q4及全年财报的放出,不禁让人回想起其行业老二的身份。

成文之际,快手的股价在财报发布次日跌去12%,二级市场的用脚投票,丝毫不介意打脸之前亲手把它捧上神坛的自己。但市场表现与各项数据基本符合外界预期的财报相左,只可能是因为快手的内在疲态被掀开了一角。

用户基本盘的艰难维持,业务增长的多元化乏力,恐怕才是万亿市值背后的真实状态。好在的是资本市场押注的永远是商业的未来,快手依然有机会与抖音、微信视频号进行下半场的较量。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!