近年来,一批“快时尚餐饮”品牌如雨后春笋般在全国市场快速扩张,改变了消费者的消费习惯和"吃"的方式。“快时尚”盛行,赶上国内餐饮行业细分化升级转型的档口,快时尚餐饮吃到了购物中心大规模涌出的红利。

随着类似的餐饮品牌越来越多,在改变消费趋势的同时,必然加剧行业同类竞争。而快时尚餐饮模式在现有的人均价格区间内,成本压力较大,模式升级很难实现。

拥抱资本,对餐饮行业来说就像成长催化剂,借助资本的力量在这条餐饮赛道上占据更多优势。

据港交所消息,在申请状态“失效”后,10月8日,绿茶餐厅再度向港交所公开递交招股书。在此之前,绿茶餐厅曾在2021年3月首次申请在香港上市。

在一个全民“喜新厌旧”的时代,升级换代成为了餐饮行业的一道难题。当大众对快时尚模式不再新奇,吸客聚客能力下降,快时尚模式光环不再后,走过红利时代的绿茶餐厅此时冲击上市,该何去何从?

融资历程

绿茶餐厅是中国领先的休闲中式餐厅运营商,公司以适宜的价格提供创新及优质美食以及受中国传统艺术启发的精致装修,为客户提供出众的用餐体验并创造客户价值。

在此前递交招股书消息爆出之前,绿茶餐厅曾在2021年3月29日向港交所递交招股书,但随后于9月29日失效。近日,再度向港交所发起冲击递交了招股书。

经验丰富的管理团队和处于行业领先的地位让合众集团另眼相看。据天眼查显示,绿茶餐厅2017年5月31日,绿茶餐厅完成由合众集团投资的战略融资。交易完成后,合众集团行业价值创造部董事总经理Tim Pihl Johannessen先生及合众集团亚洲私募股权投资部高级副总裁刘盛先生担任公司董事。

在市场内外多重因素的推动下,绿茶餐厅赴港上市的时机点或已成熟,一旦能够成功登陆港交所,且不论能获得多高的估值,但在拓展业务的融资途径上,这将是一条不二途径。

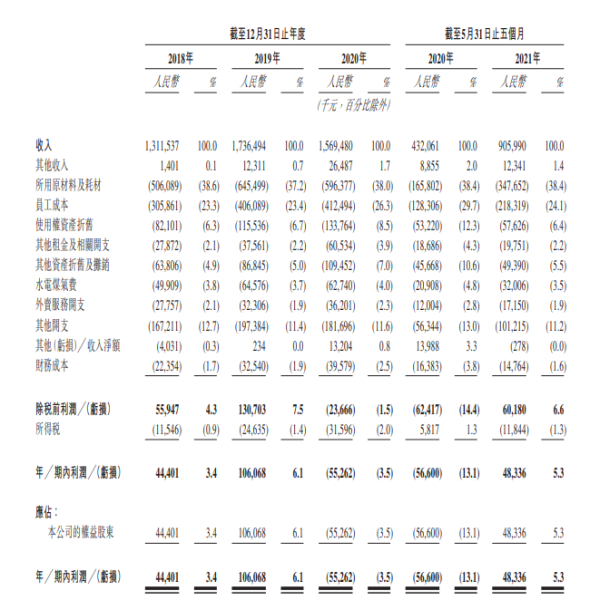

财务数据

绿茶餐厅成立于2008年2月,法定代表人为王勤松。绿茶餐厅从2008年在杭州开店以来,因为高性价比、环境优美而迅速成为“网红”。

从一家餐厅到建立全国餐厅网络,如今,绿茶餐厅网络包括208间餐厅,并覆盖中国18个省份、四个直辖市及三个自治区。

休闲中式餐饮市场高度分散,市场参与者众多,2020年占据0.5%的市场份额。根据灼识咨询报告,就2020年的收入及餐厅数目而言,绿茶餐厅是中国第四大休闲中式餐厅运营商。

此外,根据同一资料,就收入而言,该公司是最大的专注于提供融合菜的休闲中式餐厅品牌。

据招股书显示,据招股书显示,绿茶餐厅2018年、2019年、2020年营收分别为13.11亿元、17.36亿元、15.69亿元;年内利润分别为4440万、1.06亿元、-5526.2万元;目前共拥有185家直营店。

员工成本由截至2020年5月31日止五个月的人民币128.3百万元增加70.2%至截至2021年5月31日止五个月的人民币218.3百万元,主要是由于扩展餐厅网络而令员工人数增加。员工成本占收入的百分比由截至2020年5月31日止五个月的29.7%减少至截至2021年5月31日止五个月的24.1%。

竞争对手

中国餐饮市场根据菜品及服务类别亦可分为四个分部,包括中式餐厅、西方及亚洲(不包括中国)菜餐厅、快餐店及其他餐饮场所。按收入计,中式餐厅构成中国餐饮市场的最大分部,2020年的市场份额约为55.6%。

中式餐厅市场的总收入由2016年的人民币20,497亿元增至2020年的人民币21,981亿元,复合年增长率为1.8%。此外,2020年至2025年中式餐厅市场预期按13.9%的复合年增长率保持稳定增长,于2025年达人民币42,101亿元,维持其作为中国最受欢迎菜品类别的主导地位。

随着餐饮市场竞争的加剧,快时尚餐饮品牌纷纷开启多品牌经营格局,推出不同品类的子品牌,更全方位的覆盖更多的消费群体,寻找新的利润增长点。同时,不少餐饮大牌们也开始纷纷转型,热衷于打造新品牌,试水快时尚餐饮,以抢占市场份额。

但市场的蛋糕越大,吸引的对手也就越多。这一领域的竞争对手也都不是善茬,除了外婆家、57℃湘们,还有以各大互联网巨头投资的为代表的潜力股也在纷纷加入争夺战。他们已经在国内的市场展开了激烈的竞争,对于后来者,市场并不会对它友好。

成熟的市场环境是属于分众的,任何一种模式都不可能一劳永逸。同为快时尚餐厅代表品牌,外婆家选择发展多品牌战略,更容易占据市场。

但随着餐饮行业的大众化转型,用接近成本的价格换来高客流实现利益均衡,二者都面临被分流的局面,以低价吸引顾客的快时尚餐厅也不得不面临低价的竞争者。如今卷土重来的绿茶餐厅,若能成功上市,能否占据更多市场?

总结

近年来,随着市场份额逐渐扩大,望向这块“宝地”的巨头们自然是不会放过的。一线大品牌都在跃跃欲试,它们都看到这这块市场的巨大潜力。

随着市场潜力逐渐被挖掘,诸多后来者也有可能在赶来的路上。届时,即使绿茶餐厅具有先发优势,但新市场和新的竞争环境也会对其提出更高的要求。

可以预见的是,随着头部玩家的布局,夹在之间的绿茶餐厅发展道路或许会难上加难。在如今形势下赴港上市或许具有不错的想象空间,但不能否认其传统业务和新业务均面临着不少挑战。随着门店基数越来越大,以及单店增长趋缓,其整体成长性难言乐观,能否在港股市场博得一个好彩头还不得而知。

文|IPO捕手(ID:ipobushou)

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!

A5创业网(公众号:iadmin5)12月14日报道:顺丰同城今日正式登陆港交所,拟发行约1.31亿股,发行价为16.42港元,全球发售收取的所得款项净额估计约为20.313亿港元。据媒体报道,截至目前,顺丰同城市值约140亿港元。

A5创业网(公众号:iadmin5)11月19日报道:今日,哔哩哔哩在港交所公告,将于今天上午九时起短暂停止买卖。与公司有关的所有结构性产品亦将同时短暂停止买卖。

又一家生物制药公司冲刺港股上市!10月13日,先声药业启动公开招股。知名美港股券商老虎证券已经开启先声药业的线上申购通道,支持散户打新。

作为亚太最国际化的市场,香港已成为众多企业上市的首选地。尤其是在2018年港交所推进上市制度改革后,据德勤统计,以今年首九个月的融资总额计算,香港夺得全球新股发行排名第三位

摘要:深度参与了最早的系留无人机军用装备型号。近日,北京卓翼智能科技有限公司(以下简称「卓翼智能」)宣布完成2.5亿元B轮融资,本轮融资由中关村科学城公司、中航融富、陕西光子强链、广东凯鼎、深圳穗银等机构投资。此次融资资金主要用于产品研发、市场拓展和生产能力提升。「卓翼智能」成立于2015年,是一家

近日,智租换电宣布完成C轮融资,融资金额达数亿元人民币。据悉,本轮融资由金通资本领投,58同城(神骐资本)、西部优势资本、蜂云资本、铃轩资本、通瀛资本、安庆新能源投资等机构跟投。本次募集资金主要应用于创新技术研发、全球市场拓展以及换电能源网络的建设完善。智租换电成立于2018年,至今为止,业务版图已

实在智能完成近2亿元C轮融资,本轮融资将助力实在智能继续保持在AIAgent赛道的全面领先优势。

文/一灯北京时间12月15日晚,MRO产业互联网平台震坤行正式登陆美国纽约交易所,成为国内MRO第一股。此番上市,震坤行发行400万ADS(美国托存股票),发行价为每股ADS15.50美元。“绿鞋”前,震坤行通过本次IPO募集共计6200万美元,承销商德意志银行、华兴资本与中金公司另外共有60万股A

全球智能光电选矿企业「好朋友科技」近日完成C轮融资,融资金额超亿元,本轮融资由金沙江联合资本继续领投,跟投方包括产业资源投资人江铜投资及申万创新投。本次融资资金主要用于进一步优化公司治理结构,拓展底层核心技术、夯实新产品研发,完善实验能力建设,进一步推进海内外市场,为公司后续上市计划打下坚实基础。自

近日,长扬科技完成新一轮战略融资!本轮融资由福建大数据私募基金管理有限公司、山东机场资本、北京市四季青农工商总公司和龙鼎投资等联合投资。其中,福建大数据私募基金管理公司为福建大数据集团下属投资机构,福建大数据集团为福建省国资委所属,山东机场资本为山东省国资委所属。本轮融资国有资本再次强力注入,标志着

睿兽分析统计结果显示,2023年前三季度共有325家中企IPO,其中A股264家,港股40家,美股21家;IPO募资额为3454.28亿元人民币,分别为A股3196.51亿元人民币、港股212.02亿元人民币、美股45.75亿元人民币;平均募资额10.01亿元人民币,其中A股平均募资规模较大,为12

在逆境中依然能坚守品牌理念、维护品牌声誉是一种高贵的品质。10月26日,创业邦2023最受赞赏的风险投资机构榜单在北京市首钢园发布并举办颁奖典礼,本次榜单结合近200位评委(其中合伙人及以上占64%)的实际投票结果,总投票数将近15000票,最终形成了一份涵盖190家投资机构的品牌榜。据睿兽分析数据

文:互联网江湖作者:志刚菜鸟终于要上市了。新的业绩披露方式下,如果按营收划分,菜鸟778亿的营收妥妥是阿里第二大业务。阿里第二大业务独立上市,外界关注的是估值。胡润研究院发布的《2023全球独角兽榜》给出的估值为1850亿。这是个什么概念呢?目前民营物流的老大顺丰的市值为2026亿,如果菜鸟的市值能

元潼(北京)技术有限公司(以下简称“元潼技术“)近日完成数千万元首轮融资,投资方为启航投资以及小米战投。本轮融资将主要用于医疗影像、遥感巡天及手机场景的核心产品开发,助力公司配齐创新要素,加速公司颠覆性技术科技成果转化落地。本轮领投方启航投资是中关村发展集团倾力打造的专业化、市场化投资平台,本轮投资